Roboter und der Aufstieg europäischer Superstar-Firmen

Die Einschätzung der Zeitschrift Economist in einem Bericht aus dem Jahr 2016, dass eine kleine Gruppe von „Superstar-Firmen“ wieder die Weltwirtschaft dominiert, bezog sich vor allem auf amerikanische Internet-Giganten. Aktuelle Forschungsarbeiten deuten darauf hin, dass die vergangenen Jahrzehnte allgemein durch eine Umverteilung von Marktanteilen hin zu hochproduktiven und profitablen Firmen, mit bemerkenswerten Auswirkungen auf Wettbewerb, Marktmacht und Einkommensverteilung gekennzeichnet waren. In diesem Artikel diskutieren wir, dass Superstar-Firmen auch im verarbeitenden Gewerbe Europas eine wichtige Rolle spielen, und dass ihre Bedeutung in Wirtschaftszweigen, in denen Industrieroboter auf dem Vormarsch sind, wesentlich stärker ausgeprägt ist. Technologischer Wandel scheint ein Schlüsselfaktor für die Entwicklung von Superstar-Firmen zu sein.

In den USA hat die Marktkonzentration in den vergangenen 20 Jahren in mehr als 75 Prozent aller Branchen zugenommen (Grullon et al. 2019), wobei die durchschnittlichen Preis-Kosten-Margen vor allem deshalb gestiegen sind, weil hochprofitable Unternehmen zusätzliche Marktanteile gewinnen konnten (De Loecker et al. 2020). Gestiegene Marktmacht ist wiederum eng mit dem sinkenden aggregierten Anteil der Arbeitsentlohnung am Gesamteinkommen verbunden (Autor et al. 2020). Diese Entwicklung ist in den USA besonders stark ausgeprägt, wurde aber auch für andere Länder, wenn auch etwas schwächer ausgeprägt, dokumentiert (Diez et al. 2019). Zum Beispiel haben Andrews et al. (2016) gezeigt, dass sogenannte Global Frontier Firms – d.h. die Top 5 Prozent der produktivsten Firmen innerhalb einer Branche und eines Jahres – im Vergleich zu den Nachzüglern in allen OECD-Mitgliedsländern deutlich an Marktanteilen gewonnen haben.

Eine wichtige aber noch nicht abschließend geklärte Frage ist: Was sind die zugrunde liegenden Triebkräfte dieser Muster? Erklärungen für die beobachtete Zunahme der Produktivitätsstreuung und der Konzentration von Marktmacht beinhalten die begrenzte Durchsetzung des Kartellrechts und zunehmende Regulierung (Gutierrez und Philippon 2018) oder verstärkter Importwettbewerb als Folge der Globalisierung (Autor et al. 2020). Ein anderer Erklärungsansatz, welcher vom Economist (2016) und vielen weiteren Quellen angeführt wird, ist die Rolle der Technologie. Wenn neue, technologische Möglichkeiten entstehen und vor allem den produktivsten Unternehmen einer Branche zugutekommen, werden diese „Superstar-Firmen“ noch produktiver, gewinnen zusätzliche Marktanteile, verlangen höhere Preisaufschläge und erzielen höhere Gewinne.

Empirische Belege dafür, dass technologische Veränderung eine treibende Kraft für die Entstehung dieses Superstar-Musters ist, sind jedoch noch recht begrenzt. In einem kürzlich erschienenen Papier (Stiebale et al. 2020) untersuchen wir die Rolle von Industrierobotern für die Entwicklung der Verteilung der Produktivität, Preis-Kosten-Margen, Umsatz und Gewinn auf Unternehmensebene innerhalb des verarbeitenden Gewerbes in Europa. Der weltweite Robotermarkt wächst stark: 2017 stieg der der Umsatz mit Robotern um 21 Prozent auf einen neuen Höchststand von 16 Milliarden Dollar, wobei die Kosten für Software, Peripheriegeräte und Systemtechnik noch nicht einmal berücksichtigt sind. Roboter haben die industrielle Fertigung in vielerlei Hinsicht revolutioniert und sind zu einem Symbol für neue arbeitssparende Technologien geworden. Die bisherige Forschung beschäftigte sich vor allem mit ihren Auswirkungen auf den Arbeitsmarkt (Acemoglu und Restrepo 2020, Dauth et al. 2017). Wir lenken den Fokus auf Produktivität, Preis-Kosten-Margen und Gewinne und ergänzen damit die jüngsten Forschungen von Acemoglu et al. (2020) und Koch et al. (2019) zur Roboteradoption auf Unternehmensebene.

Empirische Vorgehensweise

Unsere empirische Analyse kombiniert Daten über den Bestand an Industrierobotern auf Industrieebene mit Bilanzdaten von Unternehmen aus sechs europäischen Ländern – Frankreich, Deutschland, Italien, Spanien, Finnland und Schweden – für den Zeitraum von 2004 bis 2013. Wir gehen in zwei Schritten vor. Im ersten Schritt wenden wir moderne Verfahren zur Schätzung von Produktionsfunktionen von Ackerberg et al. (2015) sowie De Loecker und Warzynski (2012) an, um Produktivität und Preis-Kosten-Margen auf Unternehmensebene zu messen. Im zweiten Schritt verwenden wir diese Variablen, um die Auswirkungen von Robotern auf die Verteilung der Produktivität und auf Preis-Kosten-Margen innerhalb bestimmter Branchen, Länder und Jahre auf Unternehmensebene zu analysieren.

Das wichtigste Ergebnis ist, dass höheres Wachstum (in Bezug auf Produktivität und Gewinnmargen) produktiver und profitabler Unternehmen ein Merkmal einiger, wenn auch nicht aller europäischen Industriezweige ist. Wenn wir untersuchen, in welchen Branchen dieses „Superstar-Muster“ auftritt, stellen wir fest, dass es in stärker robotisierten Sektoren wesentlich ausgeprägter ist.

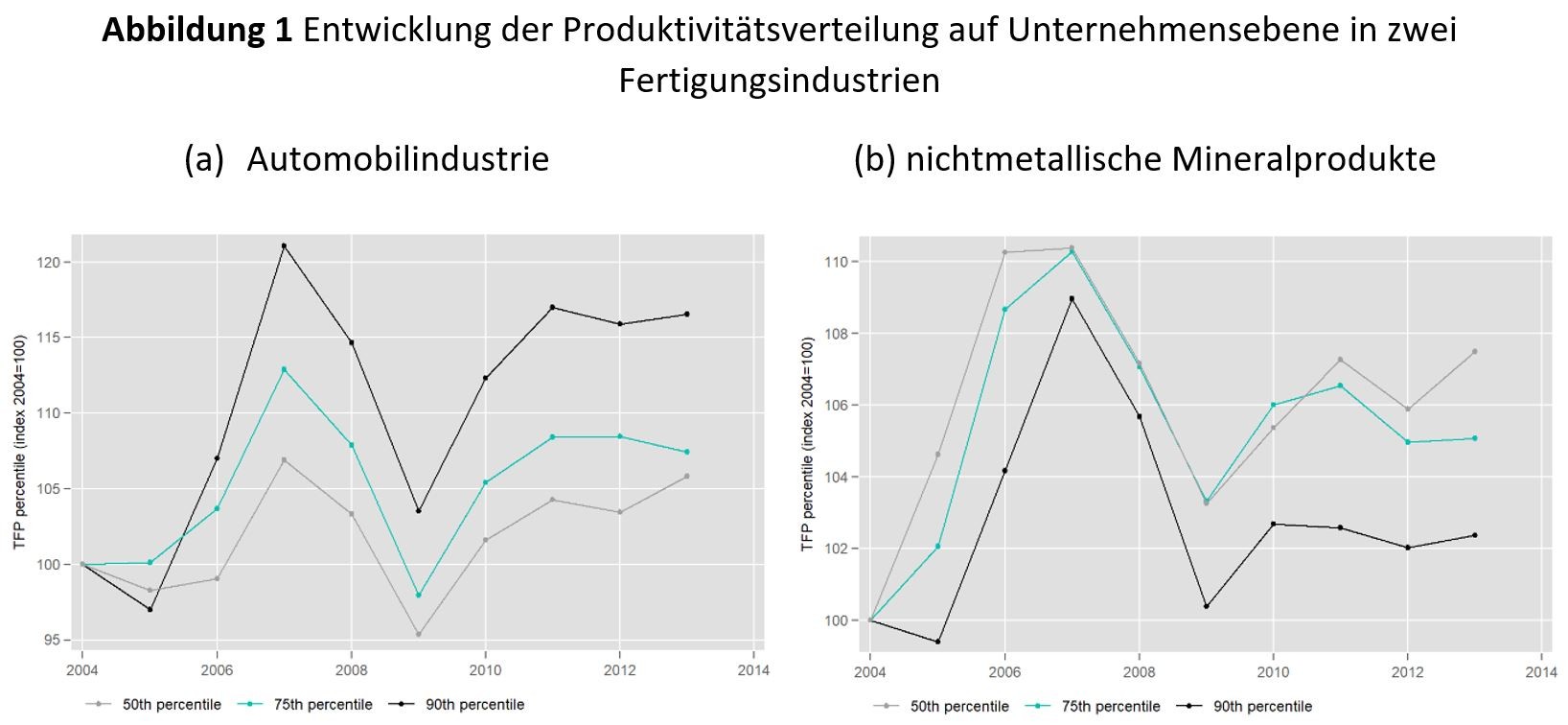

Abbildung 1 veranschaulicht diesen Befund anhand eines Beispiels. Die beiden Panels veranschaulichen die Entwicklung der Verteilung der totalen Faktorproduktivität (TFP) für zwei verschiedene Fertigungsindustrien mit sehr unterschiedlichem Robotisierungsgrad. Die Automobilindustrie (linkes Panel) erlebte zwischen 2004 und 2013 einen spektakulären Anstieg der Roboterdichte. Für diese hochgradig robotisierte Industrie stellen wir fest, dass das 90. Perzentil der Produktivitätsverteilung im Vergleich zum 75. Perzentil und dem Median überproportional zugenommen hat. Das heißt, die produktivsten Automobilhersteller haben ihre Produktivität im Laufe der Zeit viel schneller gesteigert als anfänglich weniger produktive Produzenten.

Im rechten Panel zeigen wir die Produktivitätsentwicklung für den Fertigungszweig der nichtmetallischen Mineralprodukte (wie Keramik und Glas), in dem es im Zeitraum von 2004 bis 2013 praktisch keine Veränderung bei der Robotisierung gab. Im rechten Panel stellen wir fest, dass die oberen Dezile tatsächlich um weniger als der Median gewachsen sind. Mit anderen Worten, die Keramik- und Glashersteller, die 2004 mit den höchsten anfänglichen Produktivitätsniveaus begannen, haben bis 2013 ein schwächeres Produktivitätswachstum verzeichnet als weniger produktive Unternehmen in derselben Branche. In dieser (schwach roboterisierten) Industrie gibt es kein Superstar-Muster.

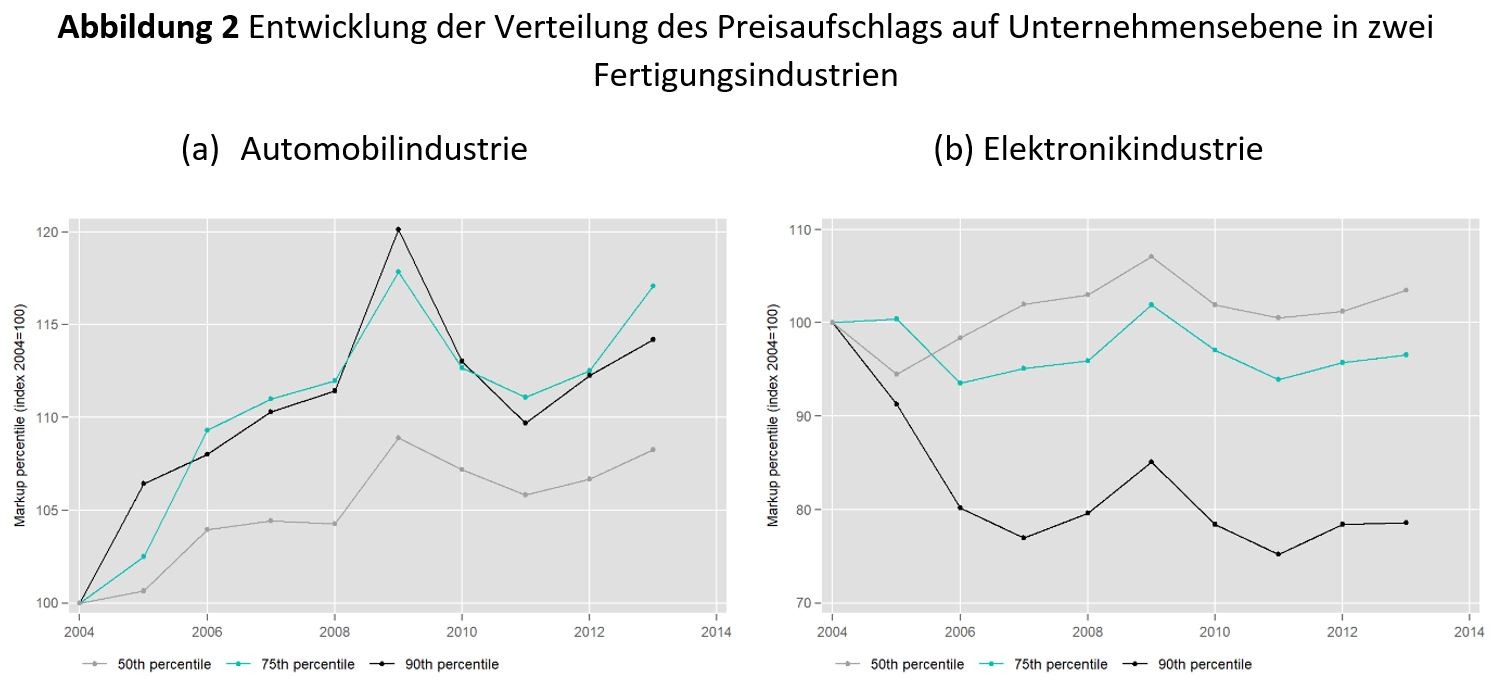

Abbildung 2 zeigt eine ähnliche Analyse für die Verteilung der Preis-Kosten-Margen. Sie zeigt erneut die Entwicklung der Preisaufschlagsperzentile für zwei verschiedene Wirtschaftszweige. In der Automobilindustrie, in der die Zahl der Roboter pro tausend Arbeitnehmer erheblich zugenommen hat, sind das 75. und das 90. Perzentil der Aufschläge deutlich stärker gestiegen als der Median (linkes Panel). Im Gegensatz dazu ist dieses Muster in der Elektronikindustrie (rechtes Panel), die nicht stark robotisiert ist, nicht vorhanden. Hier ist auf Unternehmensebene das 90. Perzentil der Aufschläge in den ersten Jahren der Stichprobe tatsächlich stark zurückgegangen und zeigte ein geringeres Wachstum als die Aufschläge des 75. Perzentil und des Medians.

Diese Beispiele deuten darauf hin, dass das Aufkommen des Superstar-Firmen-Musters – d.h. ein stärkeres Produktivitäts- und Margen-Wachstum in Unternehmen, die bereits zu Beginn hochproduktiv und profitabel waren – mit einem höheren Grad der Robotisierung einhergeht. In unserer Forschungsarbeit führen wir eine Reihe von Robustheitstests durch, um zu zeigen, dass dieses Muster umfassend Bestand hat. Unsere Ergebnisse deuten darauf hin, dass eine Erhöhung des Bestands an Industrierobotern den Unternehmen an der Spitze der Produktivitätsverteilung überproportional zugutekommt. Insbesondere scheinen Roboter einen Anstieg der Produktivität für die obersten 20 Prozent der Unternehmen mit der höchsten ursprünglichen Produktivität zu erwirken, aber keinen signifikanten Effekt auf die anderen Unternehmen einer Branche. Auch die Auswirkungen auf die Preisaufschläge weisen eine beträchtliche Heterogenität auf. Während sich die Robotisierung negativ auf die Aufschläge der Unternehmen im mittleren und unteren Ende der branchenweiten Verteilung auswirkt, ermöglicht sie den obersten 10 Prozent der Unternehmen, ihre Aufschläge noch weiter zu erhöhen.

Wenn wir die zugrundeliegenden Mechanismen genauer untersuchen, finden wir Hinweise für die Theorie der endogenen Technologieadoption. Ein Unternehmen wird in eine produktivitätssteigernde Technologie, wie z.B. Industrieroboter, investieren, wenn die erwarteten Gewinne aus einer Senkung der Grenzkosten größer sind als die Fixkosten der Investition. Da große Unternehmen mit höherer Produktion und höherem Umsatz tendenziell mehr davon profitieren, sind sie möglicherweise eher bereit, die Fixkosten der Investition zu tragen. Damit übereinstimmend stellen wir fest, dass erfolgreiche Unternehmen nicht nur ihre Produktivität und ihre Gewinnmargen steigern, sondern auch einen Anstieg des Umsatzes und der Gesamtrentabilität verzeichnen, d.h. die zusätzlichen Erträge aus der Roboteradoption scheinen die anfallenden fixen Investitionskosten zu überwiegen.

Schließlich liefern wir Belege dafür, dass die zunehmende Konzentration der Industrieumsätze, die durch die höhere Zahl von Robotern angeregt wird, zum sinkenden Anteil der Arbeitsentlohnung am Gesamteinkommen beiträgt. Autor et al. (2020) zeigen in ihrer einflussreichen Studie, dass hochproduktive Unternehmen durch niedrige firmenspezifische Anteile der Arbeitskosten an Wertschöpfung oder Umsatz gekennzeichnet sind. Wenn diese Firmen, aus welchen Gründen auch immer, Marktanteile gewinnen, so führt diese Reallokation innerhalb einer Branche tendenziell zu einer Verringerung des aggregierten Arbeitsanteils der Industrie. Wir tragen zur bestehenden Literatur bei, indem wir einen bestimmten Treiber dieses Musters erläutern: Roboter als Beispiel für technologischen Wandel scheinen eine solche Umverteilung gefördert und dadurch den branchenweiten Anteil des Arbeitseinkommens in stärker robotisierten Fertigungszweigen stärker verringert zu haben.

Wirtschaftspolitische Implikationen

Eine zunehmende Streuung von Produktivität und Preis-Kosten-Margen zwischen Unternehmen hat weitreichendere Auswirkungen auf die Gesellschaft. Da hochproduktive Unternehmen in der Regel höhere Löhne zahlen, kann dies die Löhne der Spitzenverdiener in diesen Unternehmen weiter in die Höhe treiben, was zu einer größeren Streuung der Haushaltseinkommen führt. Möglicherweise noch wichtiger ist, dass Kapital- und Unternehmensbesitzer am meisten von den jüngsten technologischen Fortschritten profitieren könnten. Dauth et al. (2017) liefern suggestive empirische Belege dafür, dass die Robotisierung zwar die Produktivität, nicht aber die Durchschnittslöhne erhöht. Unsere Analyse hebt einen Schlüsselkanal hervor, über den Industrieroboter den aggregierten Anteil der Arbeitsentlohnung beeinflussen können: die Reallokation von Marktanteilen hin zu erfolgreichen Unternehmen, die in absoluten Zahlen tendenziell höhere Löhne zahlen, aber gleichzeitig in der Lage sind, einen größeren Anteil ihrer Einnahmen als Gewinne einzubehalten.

Diese Entwicklungen erfordern einen wirtschaftspolitischen Ansatz, der das Produktivitätswachstum im gesamten Spektrum und nicht nur bei Unternehmen an der technologischen Spitze unterstützt und die durch neue Technologien geschaffenen Erträge gleichmäßiger verteilt. Gegenwärtig sind der Besitz von Vermögenswerten und der Anspruch auf Gewinneinkünfte höchst ungleich verteilt. Die Auswirkungen neuer Technologien auf die funktionale Einkommensverteilung (höherer Gewinn und geringerer Anteil der Arbeitsentlohnung am Gesamteinkommen) implizieren dann auch eine höhere Ungleichheit in der Einkommensverteilung. Sinnvolle wirtschaftspolitische Schritte, um diesen Verteilungsimplikationen entgegenzuwirken, könnten Maßnahmen zur Förderung von Gewinnbeteiligungen, Aktienoptionen für Arbeitnehmer oder ähnliche Regelungen sein. Diese Instrumente würden auf eine breitere Verteilung des Vermögens in der Gesellschaft als Ganzes abzielen.

Literatur

Acemoglu, D, C Lelarge und P Restrepo (2020), “Competing with Robots: Firm-level Evidence from France”, Technical Report 23285, Boston University.

Acemoglu, D und P Restrepo (2020), “Robots and Jobs: Evidence from US Labor Markets”, Journal of Political Economy 128(6): 2188–2244.

Ackerberg, D A, K Caves und G Frazer (2015), “Identification Properties of Recent Production

Function Estimators”, Econometrica 83(6): 2411–2451.

Andrews, D, C Criscuolo und P N Gal (2016), “The Best versus the Rest: The Global Productivity Slowdown, Divergence across Firms and the Role of Public Policy”, OECD Productivity Working Paper No. 5, November.

Autor, D, D Dorn, L F Katz, C Patterson und J Van Reenen (2020), “The Fall of the Labor

Share and the Rise of Superstar Firms”, Quarterly Journal of Economics 135(2): 645–709.

Dauth, W, S Findeisen, J Suedekum und N Woessner (2017), “German robots – The impact of industrial robots on workers”, CEPR Discussion Paper 12306.

Diez, F, J Fan, und C Villegas-Sanchez (2019), “Global declining competition”, VoxEU.org, 2 August. https://voxeu.org/article/global-declining-competition

De Loecker, J, J Eeckhout und G Unger (2020), “The Rise of Market Power and the Macroeconomic Implications”, Quarterly Journal of Economics 135(2): 561–644.

De Loecker, J und F Warzynski (2012), “Markups and Firm-Level Export Status”, American Economic Review 102(6): 2437-2471.

Economist (2016), The Rise of the Superstars, Special Report.

Grullon, G, Y Larkin und R Michaely (2019), “Are U.S. Industries Becoming More Concentrated?”,

Review of Finance 23(4): 697–743.

Gutierrez, G und T Philippon (2017), “Declining Competition and Investment in the U.S”, NBER Working Paper No. 23583.

Koch, M, I Manuylov und M Smolka (2019), “Robots and Firms”, CESifo Working Paper No. 7608.

Stiebale, J, J Suedekum und N Woessner (2020), “Robots and the Rise of European Superstar Firms”, CEPR Discussion Paper 15080.

Kommentar verfassen